CBDC цифровая валюта центрального банка

Цифровая валюта центрального банка CBDC (Central Bank Digital Currency), представляет собой одно из самых обсуждаемых и актуальных явлений в современном мире финансов. В контексте быстро развивающихся технологий и изменяющихся потребностей экономики, концепция CBDC становится все более привлекательной для центральных банков многих стран.

ЦВЦБ представляет собой форму цифровой валюты, выпущенной центральным банком государства. В отличие от традиционных банковских депозитов или электронных платежных систем, новинка является прямым аналогом физической наличной валюты, но в цифровой форме. Это позволяет центральным банкам расширить свой инструментарий политики денежного обращения и обеспечить эффективное управление денежным оборотом. Рассмотрим основные аспекты валюты, их возможные преимущества и вызовы, а также текущее состояние и перспективы развития данной концепции в мировой экономике.

Что такое CBDC – что такое цифровая валюта Центрального банка

CBDC это криптовалюта центрального банка. Она представляет собой инновационную форму электронной валюты, выпущенной и контролируемой центральным банком разных государств. В отличие от традиционных физических денежных единиц, ЦВЦБ существует в цифровом формате и базируется на передовых технологиях, таких как блокчейн.

Эти валюты может существовать в нескольких формах, включая как розничные, так и оптовые варианты. Токены могут представляться в виде электронных записей в учетных системах центрального банка или в форме цифровых активов, которые можно хранить и передавать через специализированные цифровые кошельки.

Цифровая валюта центрального банка во многом напоминает традиционные фиатные деньги, поскольку обладает статусом законного платежного средства и может использоваться для совершения различных транзакций. А именно, с помощью этой валюты можно совершать покупки, делать переводы и заниматься инвестированием. Однако, в отличие от бумажных денег, криптовалюта обладает преимуществами цифровой экосистемы, такими как мгновенные транзакции и повышенная прозрачность операций.

Электронные кошельки для хранения и управления CBDC напоминают обычные мобильные приложения банков или платежных систем, таких как Apple Pay или Google Pay. Пользователи могут легко осуществлять платежи, проверять баланс и проводить другие финансовые операции с помощью нескольких нажатий или сканирования отпечатков пальцев, без необходимости предъявления документов для подтверждения источника средств.

CBDC валюта – популярные валюты Центральных банков

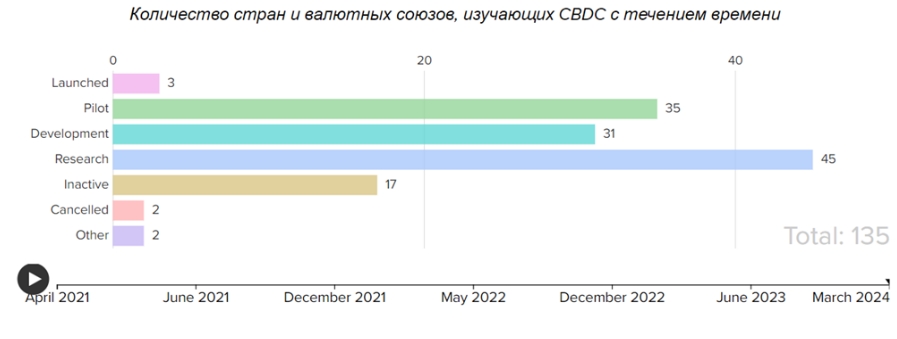

Хотя рынок активно развивается, цифровая валюта cbdc появилась всего в нескольких странах. Но все больше стран готовы активно экспериментировать с общедоступными криптовалютами ЦБ. Среди них можно выделить Багамы, Нигерия и Восточно-Карибский союз. На данный момент большинство ЦВЦБ существуют лишь как концепции или тестовые проекты, вроде цифровой валюты/электронных платежей (DCEP) Народного банка Китая или уругвайского e-peso.

Однако в 2021 году, когда Bitcoin достиг новых исторических максимумов, мир криптовалют стало невозможно игнорировать, и правительства начали осознавать необходимость разработки альтернативных решений. Это привело к тому, что на июнь 2022 года более 105 стран изучают возможности выпуска собственных CBDC.

Какие преимущества и недостатки имеет цифровая валюта

Польза и проблемы внедрения цифровых валют центрального банка отражают сложный баланс между инновацией и рисками, представляющими собой эти технологии. Давайте рассмотрим некоторые ключевые аспекты:

Плюсы:

- Мгновенные транзакции и низкие комиссии. Использование CBDC позволяет осуществлять моментальные переводы без задержек, связанных с банковскими системами. Это также может снизить стоимость переводов, особенно в случае международных операций.

- Доступность финансовых услуг. ЦВЦБ могут стать мостом к финансовым услугам для тех, кто иначе оказался бы за пределами традиционных банковских систем.

- Прозрачность и борьба с преступностью. Технологии блокчейн обеспечивают прозрачность и возможность отслеживания каждой транзакции, что может помочь бороться с отмыванием денег и финансовым мошенничеством.

- Управление денежной политикой. CBDC дает центральным банкам возможность более точного контроля за денежной массой, что может способствовать стабильности экономики.

Минусы CBDC:

- Ограничение приватности. Введение подобных средств может ограничить приватность пользователей, что вызывает вопросы о конфиденциальности финансовых операций.

- Уязвимость к атакам и сбоям. Несмотря на высокий уровень шифрования, системы ЦВЦБ подвержены риску хакерских атак и технических сбоев.

- Централизованный контроль. Возможность централизованного управления может быть использована для политических или идейных целей, включая цензуру или ограничение доступа к финансовым ресурсам.

- Необходимость перехода и временные дисбалансы. Введение новых денег требует времени и ресурсов для перехода, что может вызвать временную нестабильность и дисбаланс в экономике.

С учетом этих факторов, вопрос о введении ЦВЦБ остается открытым, требуя тщательного обсуждения и оценки преимуществ и рисков для общества.

Что такое цифровая валюта простыми словами – виды CBDC

Разработка цифровых денег центрального банка включает две основные конструкции: ЦВЦБ на основе счетов и ЦВЦБ на основе токенов. При создании ЦВЦБ необходимо учитывать несколько важных аспектов, включая доступность, конфиденциальность и методы распространения. Это связано с тем, что ЦВЦБ остаются частью традиционной финансовой системы и должны быть доступны для всех пользователей, не усложняя процесс транзакций.

- На основе токенов. Обеспечивают удобный доступ для всех пользователей, однако за счет более высоких мер безопасности. Технология токенов оперирует аналогично блокчейну, используя распределенные реестры для подтверждения транзакций и цепочек владения. Вместе с этим возникает риск потери токенов, хранящихся в некастодиальных кошельках.

- На основе счетов. Связаны с личными банковскими счетами пользователей. Для доступа к таким счетам требуется цифровая идентификация. Этот метод реже используется из-за зависимости от банковских отношений. При совершении транзакций каждый платеж обрабатывается банками, что требует проверки личности обеих сторон.

Ответственность за операции и управление ЦВЦБ лежит на монетарных ведомствах страны или центральных банках. В отличие от децентрализованных криптовалют, стоит сказать cbdc что это централизованные и регулируемые деньги. Они официально признаны в качестве средства обмена в стране, действуя параллельно с традиционными средствами.

Если хотите получить помощь и бесплатное обучение инвестированию с выводом денег, обращайтесь к нам.